Maatalouden veroilmoitus 2018. Veroilmoitus ammatinharjoittaja 2018 2019-12-04

Muista metsätalouden veroilmoitus ja arvonlisäveroilmoitus

Kaikkien metsätalouden harjoittajien, joilla on ollut verovuoden aikana metsätalouteen liittyviä tuloja, vähennettäviä menoja tai muita verotukseen vaikuttavia tietoja, on palautettava metsätalouden veroilmoitus. Tällaisia eriä ovat vuonna 2019 saadut investointituet, luovutushinnat ja vakuutuskorvaukset sekä rakennukseen tai rakennelmaan purettavat tasausvaraukset sekä rakennusavustukset. Veroilmoituksen tietojen tulee perustua muistiinpanoihin merkittyihin tositteellisiin tulo- ja menokirjauksiin. Milloin veroilmoitus 2 tulee palauttaa keväällä 2019? Tarkista ajantasaiset ohjeet Moodlesta: Maatilaverotuksen opintomoniste. Vähennettäväksi vaadittavan tappion määrä on syytä laskea tarkkaan, sillä jos verovuoden tappiota ei saa kokonaan vähennettyä pääomatuloista tai alijäämähyvityksenä ansiotulosta menevästä verosta, Verohallinnon atk-ohjelma muuttaa tappion pääomatulolajin tappioksi, joka on vähennettävissä seuraavan kymmenen vuoden aikana vain pääomatuloista. Muistakaa ilmoittaa lomakkeella 9 luovuttamienne koneiden tai rakennusten luovutusvoitto tai -tappio.

Next

Verohallinnon päätös veroilmoituksen ja… 231/2018

Vähennä menot siinä tapauksessa kirjausten suuruisina. Esitäytettyä veroilmoituslomaketta ei enää palauteta verohallintoon. Ilmoita maa-ainesten myyntitulot muuna pääomatulona esitäytetyn veroilmoituksesi yhteydessä. Vaikka maatalouden veroilmoituksen jättöpäivä onkin 2. Jos harjoitat maataloutta yhdessä puolisosi kanssa, voit kuitenkin käyttää maatalouden verotuksessa myös puolison jäljellä olevan lievennyksen. Tulot yhteensä Veronalaisten maataloustoiminnan tulojen yhteenlaskettu määrä osan 2A kohdista 1—17 Verotus-sarakkeesta.

Next

Maatalousyrittäjän ja metsänomistajan veroinfo

Veroinfoa verkkoseminaarissa Verohallinto järjestää verkossa veroinfon maatalousyrittäjille ja metsänomistajille 8. Jos harjoitat maataloutta yhdessä puolisosi kanssa, vaatimus jaettavasta yritystulosta rasti tässä kohdassa 10 katsotaan yrittäjäpuolisoiden yhteiseksi vaatimukseksi. Kotitalousvähennys tulee näin hyödynnettyä perheen sisällä. Vuoden 2018 aikana maatalouden harjoittamisen aloittaneiden pääomatulo-osuus määräytyy kuitenkin vuoden 2018 nettovarallisuuden perusteella. Jos tiedot puuttuvat, lisää ne. Laske näiden kertolaskujen tulokset yhteen.

Next

21.3.2018 Osakeyhtiön veroilmoitus, verkkoseminaari

Maatalousyhtymän osakas voi vaatia osuuttaan vastaavan tappion vähentämistä pääomatuloista omalla esitäytetyllä veroilmoituksellaan. Veroilmoituksen voi antaa myös Verohallinnon paperilomakkeilla. A Maatalouden positiivinen nettovarallisuus ja B Maatalouden negatiivinen nettovarallisuus Laske maatalouden vuoden 2019 nettovarallisuuden likimääräinen arvo vähentämällä maatalouden varojen yhteismäärästä maatalouden velkojen ja velvoitteiden yhteismäärä. Koneen tai laitteen hankintameno ilmoitetaan poistona vain silloin, kun sen todennäköinen taloudellinen käyttöikä on yli kolme vuotta. Näiden luovutusvoitto on maatalouden tuloa kohdentuu pääomatuloksi.

Next

Metsäverotus, metsätalouden veroilmoitus

Suomessa ei tällä hetkellä ole julkisesti noteerattuja osuuskuntia. Menettelystä saa tarkempaa tietoa internetosoitteesta sekä palvelunumerosta 020 497 016. . Poistoina voit vähentää sellaisen hyödykkeen hankintamenon, jonka todennäköinen taloudellinen käyttöaika on yli 3 vuotta. Osinkojen ja ylijäämien veronalainen osuus määräytyy sen mukaan, onko osingon tai ylijäämän maksaja julkisesti noteerattu yhteisö vai ei. Kun Verohallinto laskee maatalouden tulon pääomatulo-osuutta, maatalouden nettovarallisuuteen lisätään 30 % tässä kohdassa ilmoittamistasi palkoista.

Next

2 Maatalouden veroilmoitus (3002)

Kilometrikohtaista arvoa voidaan joissain tilanteissa korottaa. Lisävähennykseen oikeuttavia matkoja voivat olla esimerkiksi näyttely-, messu-, kurssi-, koulutus-, kokous-, konekorjaus- ja konehankintamatkat. Jos veroilmoitus jätetään kokonaan antamatta tai se annetaan myöhässä tai puutteellisena, seurauksena voi olla veronkorotus. Vähennyksen vuotuinen enimmäismäärä 60 % metsätalouden veronalaisesta pääomatulosta Metsävähennyksen on oltava vähintään 1500 euroa Pienin mahdollinen vähennys edellyttää 2500 euron suuruista metsätalouden veronalaista pääomatuloa Vähennyspohjan ja vähennyksen käytön seuranta on asiakaskohtaista, ei kiinteistökohtaista Käytetty metsävähennys on verovuodesta 2009 alkaen lisätty luovutusvoittoon ja luovutustappioon luovutusvoittolaskennassa aikaisemmin pienennettiin metsän hankintamenoa 43 44 Tulouttamattomat varaukset Merkitkää varausten tulouttamatta oleva määrä aina sen vuoden kohdalle, jona varaus on alun perin tehty. Tämä ylijäämiä koskeva lievennys on henkilökohtainen, ja sen saa verovuonna vain kerran.

Next

METSÄTALOUDEN VEROILMOITUS

Yhtymien veroilmoituksen on oltava perillä verohallinnossa 28. Yksityiskäyttö Maatalouden menot saattavat sisältää sekä maatalouskäytön että yksityiskäytön osuudet. Arvonlisäverollinen myynti 24 % 1 Myyntitulot kotieläimistä ilman arvonlisäveroa, ei jaksotettuja myyntituloja Eläinten myynnistä saamiesi tulojen arvonlisäverokanta 24 % yhteismäärä. Metsän omistaja voi saa työhuonevähennyksen. Vaikka bonuspisteet on saatu edellisessä puukaupassa, niiden perusteella saadun lisähinnan katsotaan olevan sen puuerän hintaa, jota luovutettaessa se maksetaan. Jos käytät paperilomaketta, lomakkeen vasemmassa yläkulmassa on osoite, johon lomakkeet voi lähettää. Useimmille henkilölle esitäytetyn veroilmoituksen mukana tulee myös verotuspäätös sekä mahdollisen jäännösveron tilisiirtolomakkeet.

Next

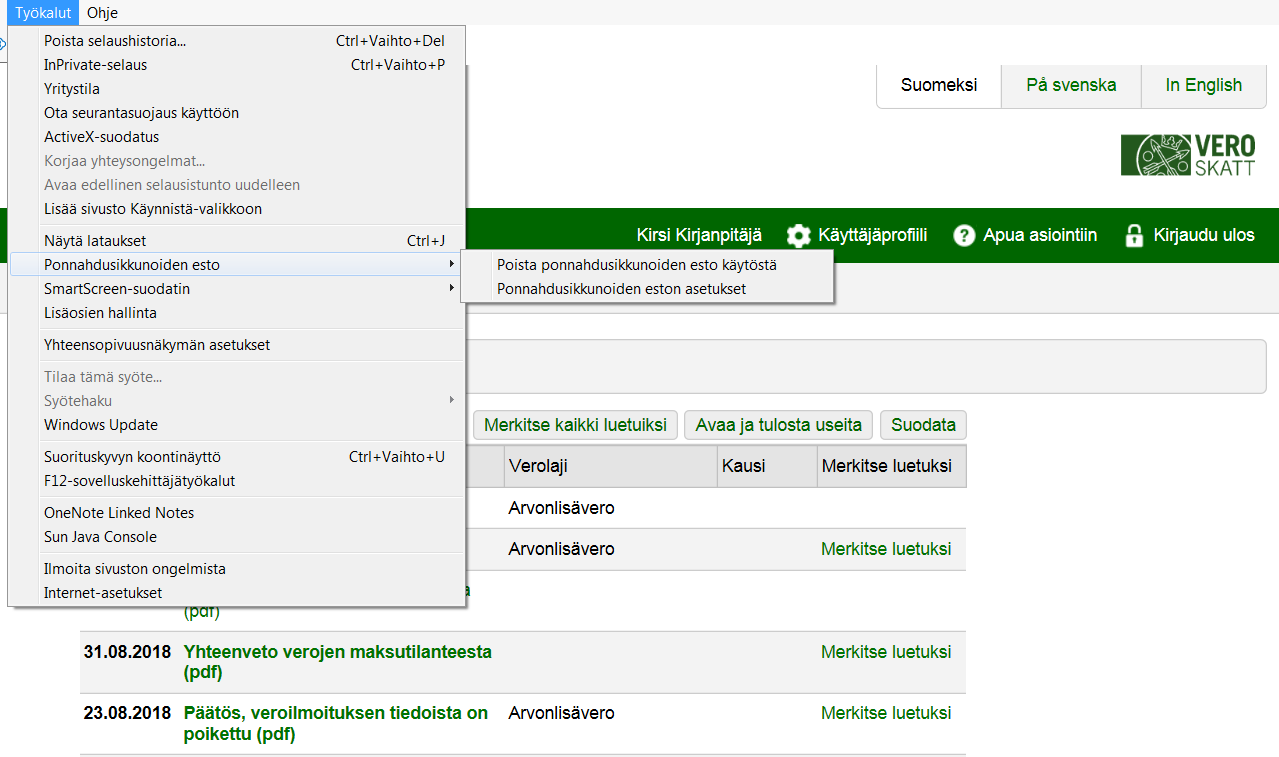

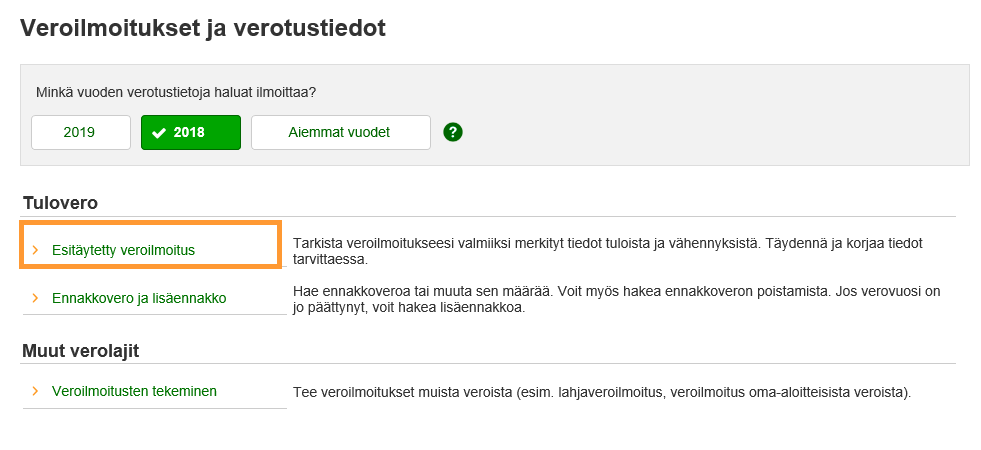

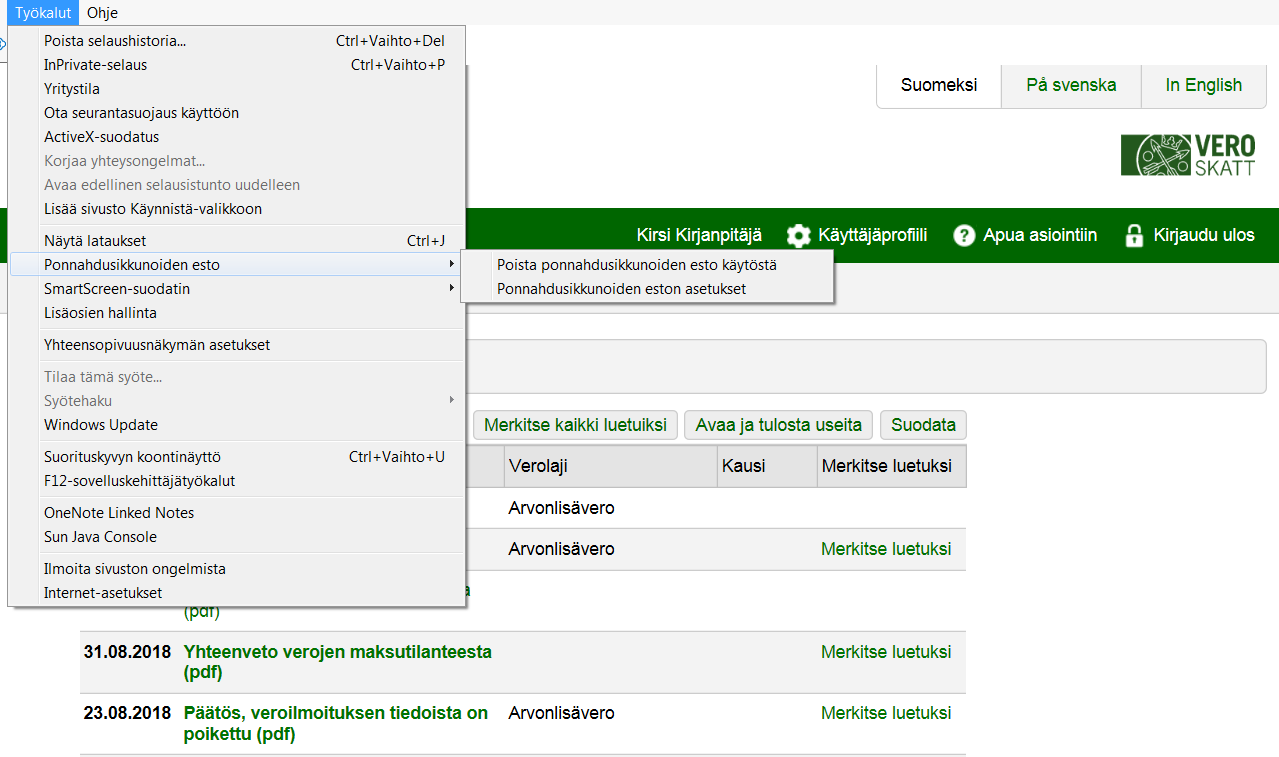

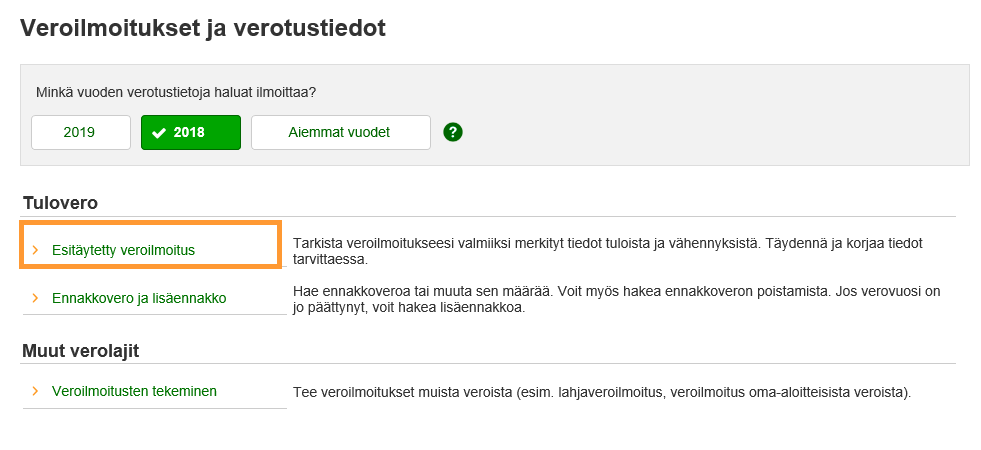

Esitäytetty veroilmoitus 2018

Myös ulkoilussa auttaminen, syöttäminen ja kylvettäminen oikeuttavat vähennykseen. Lopullinen pääomatulo-osuus on 20 prosenttia palkkalisäyksen jälkeisestä nettovarallisuudesta, ellei maataloudenharjoittaja ole esittänyt vaatimusta laskea pääomatulo-osuus 10 prosentin mukaan. Verovuonna tehtävä metsävähennys saa olla enintään 60 % kohdassa 18 ilmoitetusta tulosta, eikä se voi olla suurempi kuin kohdan 17 mukainen määrä. Vähennä ennen poistojen laskemista kohdissa 3, 4 ja 5 ne erät, jotka luetaan epäsuorasti tuloksi eli jotka pienentävät poistopohjaa. Huomaa, että veroilmoituksen täytyy olla perillä Verohallinnossa viimeistään määräpäivänä. Tasausvarausta ei voida purkaa lisäalueeksi ostetun tilan tuotantorakennuksiin. Veroilmoituksen allekirjoittaa joko maataloudenharjoittaja itse tai hänen valtuuttamansa henkilö.

Next